2023-02-09

行情分析

三立期货:股指全线收涨,金银小幅收涨,原油强势反弹(20230209收评)

汇通财经APP讯——

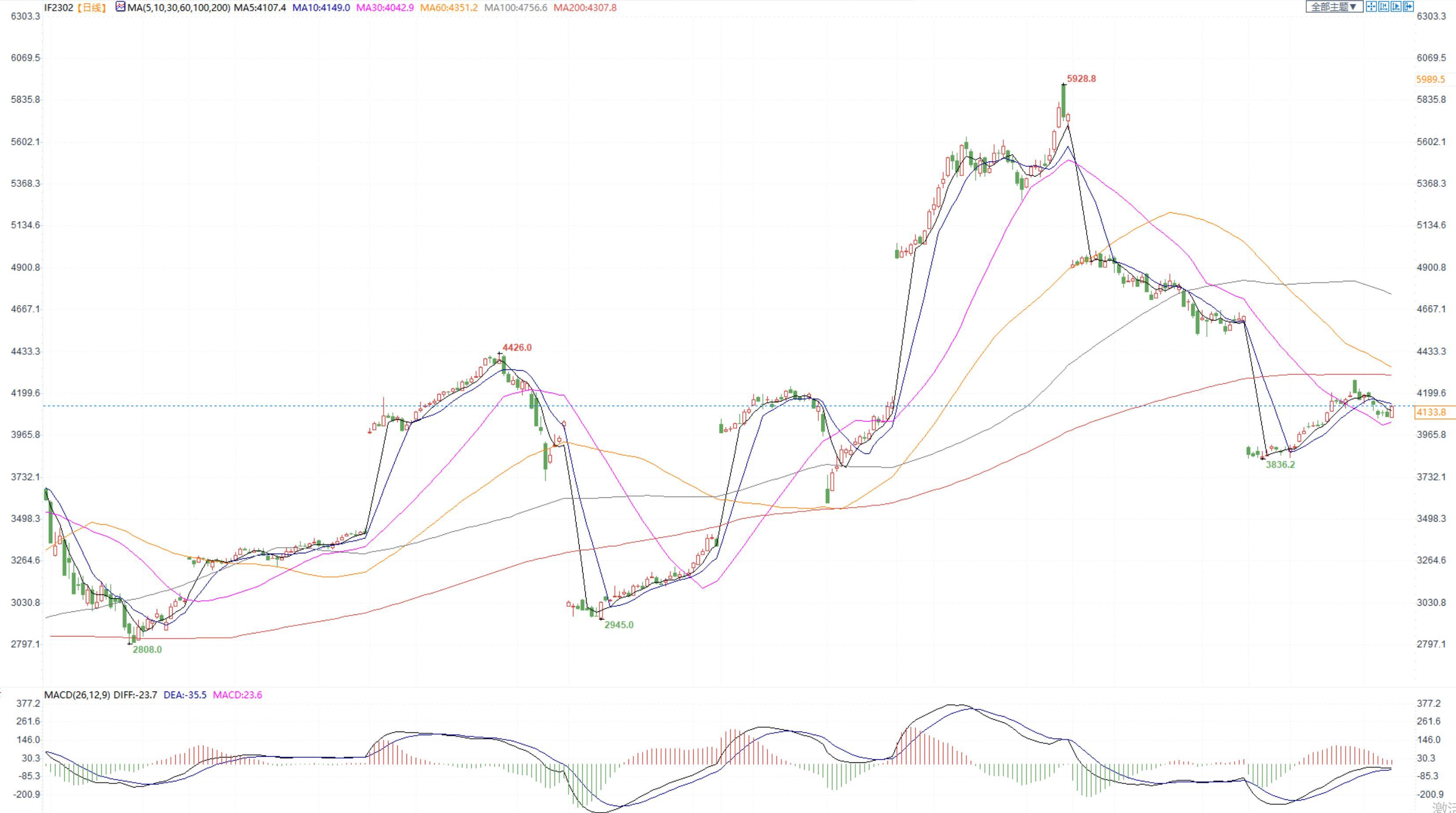

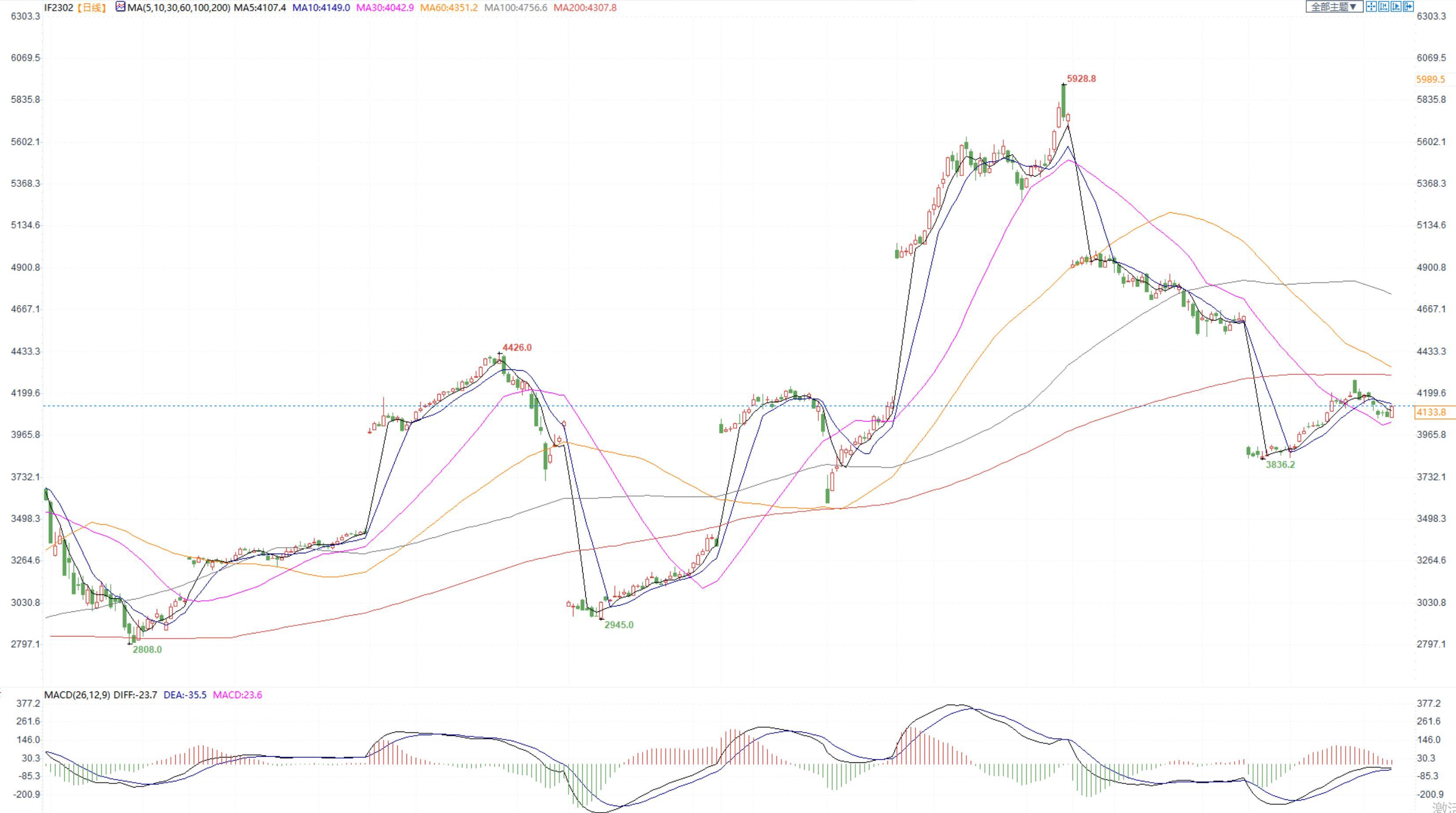

【今日涨跌】四大期指全线收涨。IH2302收盘价为2765.6,收涨1.13%;IF2302收盘价为4133.8,收涨1.35%;IC2302收盘价为6363.0,收涨1.49%;IM2302收盘价为7020.8,收涨2.20%。

【市场表现】今日市场全天情绪高涨,低开高走,一路上涨,逾4200只个股收涨。今日成交额明显放大,增量961亿元至9008亿元。外资结束净卖出,今日北上资金大幅净买入121.01亿元。

【基本面】经济端,国内疫情防控措施全面优化之后,1月制造业PMI和非制造业PMI均超预期重返扩张区间,且是去年10月以来首次重回50上方。随着2月各地逐渐进入正常生产和生活活动,2023年整体景气预期有望回升。政策端表现平平,尽管一直有声音传出要加大对消费的刺激,但仍未看到真正的政策出来,而且疫情三年以来对居民消费信心的打压也是很难短时间得到快速恢复的。近期央行即将公布1月社融信贷数据,有部分消息表示1月信贷数据非常亮眼,短期带动了市场情绪,但这个情绪很不稳,注意控制仓位。

观点及建议:从当下来看,短期市场受数据乐观预期推动走强,进一步还需数据证实,以IM为代表的中小板块表现强于IH。

【今日行情】金银全线收涨。AU2304收盘价为413.52,收涨0.23%;AG2306收盘价为5002,收涨0.14%。美元指数在103上方窄幅震荡,十年期美债收益率在3.6%上方窄幅震荡,短期对金银影响偏中性,关注后市走势。

【投资需求】在ETF持仓方面,2月8日全球最大黄金ETF—SPDR持仓增加0.28吨至921.10吨,全球最大白银ETF—SLV持仓增加100.11吨至15046.69吨。

【基本面】近期鲍威尔表示就业数据接连走强就有必要加息更多来使得通胀降温,但重申了通胀回落进程已经开始,昨晚多位美联储官员讲话也整体偏鹰,但目前来看,对市场的影响有限,但因本周有多位联储官员发言,不排除出现接连更鹰的可能性,警惕因此使得市场预期发生阶段性的调整。中长期美联储2月连续第二次放缓加息,加息幅度为25个基点,目前已基本到加息的尾声,金银趋势上是明朗的。

观点及建议:从上周五晚上的回调至今,金银整体下跌,市场很难从联储官员的公开信号传递中获得较强的反弹力量,短期市场还是在震荡休整,下周二的CPI数据将会成为重中之重。

价格:今日05合约延续窄幅震荡运行,收于1845.5,山西中硫主焦仓单成本2135元/吨。

供应端:煤矿开工迅速回升,产地供应趋于宽松,部分矿点因前期出货不畅库存出现累积,出货压力稍显,其报价继续调整。近两日煤矿及洗煤厂出货较前期有所好转,线上竞拍成交延续涨跌互现态势。

需求端:随着下游焦企库存持续消耗,部分适量补库,市场交投活跃度增加。

进口蒙煤:甘其毛都口岸昨日通关926车,今日口岸矿方竞拍在即,市场关注度偏高,近期蒙煤发山西流向明显增多,贸易商情绪较为活跃,口岸蒙五原煤报价暂稳于1500-1550元/吨。

观点及建议:本周为春节过后的第二周,从今日的成材周度数据来看,环比上周表观消费有所好转,符合基本季节周期规律,螺纹产量延续回升,钢厂整体处于供需边际均双增的阶段。而如果从终端需求消失的节点也就是12月末一月初来对比,产量没有变化,而厂库和社库累积均翻倍,货权集中在上游,在终端需求未大面积启动前有所压制。而我们从1月份的一些前瞻指标可以看出,例如银行房地产非银融资同比大幅增长等方面,对于旺季真实需求仍有所期待,不宜过分悲观,但短期受微观层面压制。

价格:今日黑色系继续反弹,涨幅均在1%以上。螺纹钢2305合约收盘价4085元/吨,较上一交易日上涨63点,收涨1.57%。由于下游成交好转,今日现货价格明显回升。上海中天现货价4150元/吨,环比增加40元/吨。

供应端:本周螺纹钢产量246.11万吨,环比增加11.21万吨。钢厂继续处于节后复产周期,复产速度仍算中性。目前整体产量依旧处于偏低位置,短期供应端矛盾暂未积聚。

库存端:本周,库存继续处于累库周期,厂库、社库均出现累积。但随着下游需求出现好转,累库速度较上周出现放缓。厂库338.35万吨,环比增19.94万吨;社库884.82万吨,环比增89.9万吨。

需求端:本周表观需求量继续回升,达到136.27万吨,环比增加78.645万吨。虽然表需较同期仍处低位,但回升速度明显加快。近日,建材成交情况出现好转,市场交投情绪小幅回暖。昨日成交量达10.05万吨,较前一日增加3.16万吨。

总结:整体来看,与上周相比,本周基本面数据继续好转。供需双增,供应增量小于需求增量。库存累库幅度放缓。随着成交小幅回升,短期市场情绪有所恢复。

观点与建议:受成本支撑和成交小幅好转影响,螺纹钢近两日低位反弹。终端需求验证之前,螺纹钢仍难以走出趋势性行情。短期关注实际成交和下周终端复工数据。

期货市场,布油底部强势反弹,关注20日均线附近的支撑情况,国内SC2303合约涨超1%,收盘价554.8。

宏观方面:上周五晚间公布的美国1月非农数据大超预期,新增非农就业人口暴增51.7万人,为2022年7月以来最大增幅,失业率为3.4%,为53年低点。

供应:土耳其,叙利亚强震对周边港口、管道等石油天然气设施产生影响,目前土耳其一个重要港口停运。挪威50万桶油田因技术故障停止生产。欧盟同意对俄罗斯柴油出口实施100美元/桶的价格的上限。

需求:国内需求逐步恢复,汽柴油等消费逐步恢复。鲍威尔重申了对于通胀的预期,发言偏鸽派,市场预计加息速度将放缓,原油等大宗商品强势反弹。

库存端:截至2月3日,API原油库存降低218万桶,汽油库存上升526万桶,馏分油库存上升111万桶。截至2月3日,EIA原油库存增加242万桶,汽油增加501万桶,精炼油库存增加293万桶。

观点及建议:短期来看,供应端对原油的扰动带动了此次价格的企稳反弹,但从中长期来看依旧需要关注全球经济前景,也就是需求端的变动对价格的影响。短期我们预计原油价格或将震荡整理为主,供给扰动带来的影响预计告一段落。

期货市场,甲醇2305合约小幅上涨,收十字星,收盘价2650,关注40日均线附近的支撑情况。张家港地区参考价格2700-2710元/吨附近现汇出罐。

供应端:中国甲醇产量为152.25万吨,较上周减少0.89万吨,装置产能利用率为75.41%,环比-0.58%。

需求端:本周国内甲醇制烯烃装置产能利用率较上周走低。周内虽兴兴能源负荷稍有提升,青海盐湖周内重启,但大唐国际装置持续停车且内蒙古久泰装置负荷下降,其他装置均维持前期水平生产。

库存:本周甲醇港口库存小幅累库,内地库存去库明显,内地企业压力较小。港口主要关注伊朗今年两套165万吨的装置动态。

估值:甲醇上游煤炭季节性有走弱的迹象,甲醇利润有所修复;下游MTO利润不断收缩,限制甲醇价格上涨的空间。

观点及建议:甲醇目前的基本面趋于平衡,MTO装置目前利润欠佳,恢复较慢,关注传统需求春节后的启动。原油连续反弹两天,甲醇也一直处于震荡调整的原因就在于成本端煤炭价格持续弱势,甲醇成本支撑不明显。短期在成本偏弱的作用下,甲醇预计震荡偏弱为主。

棕榈油2305合约日内跌0.07%,收盘8008元/吨,广州市场棕榈油7950元/吨。

最新消息:2月USDA报告整体影响中性,美国豆油因供应高于预期下跌进一步拖累棕榈油。

供应:2月第一周马棕出口环比增加,棕榈油需求或逐渐好转;2月底前棕榈油仍处于季节性减产期,供应相对存在支撑;不过二季度随着更多外国劳工进入马来,加上季节性减产时间结束,棕榈油产量将进入恢复期。但印尼近期表示要限制棕榈油出口,或影响印尼棕油供应,关注政策的后续变动。

国际消息:供应增加原油期价持续下行,美联储继续收紧货币政策的国际宏观压力下,国际植物油市场整体偏弱运行,未能给国内植物油带来利多指引。

国内情况:春节期间全国重点零售和餐饮企业销售额同比增长6.8%,后市需求有回升预期,再加上学校开学,或提振小部分油脂需求。

总结:棕榈油自身基本面多空交织,上下行动能均不足。

观点及建议:短期处于区间震荡中,暂时观望等待报告指引。

豆粕2305合约日内跌1.19%,收盘价3819元/吨,张家港市场豆粕4520元/吨。

最新消息:2月USDA报告影响偏中性,美豆方面的宽松被阿根廷的产量下调所抵消,2月底USDA将发布新作种植面积预期报告,本月供需报告通常调整空间也有限。阿根廷大豆生长关键期还未结束,降雨依旧扰动着其最后产量,不过当前减产预期已经被盘面所交易,后续如果阿根廷干旱没有更加严重的话,价格上行动力依旧有限;不过阿根廷天气炒作并未结束,美豆价格下方空间也不大,预计维持高位震荡。

产地原料端:阿根廷所仍饱受干旱威胁,近一半的大豆作物状况不佳或非常糟糕;且巴西大豆收割进度稍慢,天气升水仍在支撑美豆期价,不过美豆需求或随着巴西大豆的上市而转弱,从而压制大豆价格。

国内供应:美国及巴西大豆排船或装船进度较慢,一季度到港量会有减少,且春节过后中下游仍存在备货不足情况,豆粕累库现象或小幅好转;但巴西大豆丰产在即,进入巴西豆供应期时,伴随着大豆到港,国内供应压力或逐渐增大。

需求端:生猪产能端供应压力较大,猪肉价格回落,对豆粕需求暂无提振;且节后补货逐渐完成后,豆粕进入消费淡季,需求逐渐走弱。

总结:豆粕依旧维持近紧远松的供应格局,供应宽松的格局或将等到巴西大豆上市才逐渐兑现,短期暂时未迎来反转,预计维持高位震荡。

观点及建议:豆粕维持近紧远松格局,短期震荡整理思路对待。

股指期货:四大期指全线收涨,外资大幅净买入逾120亿元

【今日涨跌】四大期指全线收涨。IH2302收盘价为2765.6,收涨1.13%;IF2302收盘价为4133.8,收涨1.35%;IC2302收盘价为6363.0,收涨1.49%;IM2302收盘价为7020.8,收涨2.20%。

【市场表现】今日市场全天情绪高涨,低开高走,一路上涨,逾4200只个股收涨。今日成交额明显放大,增量961亿元至9008亿元。外资结束净卖出,今日北上资金大幅净买入121.01亿元。

【基本面】经济端,国内疫情防控措施全面优化之后,1月制造业PMI和非制造业PMI均超预期重返扩张区间,且是去年10月以来首次重回50上方。随着2月各地逐渐进入正常生产和生活活动,2023年整体景气预期有望回升。政策端表现平平,尽管一直有声音传出要加大对消费的刺激,但仍未看到真正的政策出来,而且疫情三年以来对居民消费信心的打压也是很难短时间得到快速恢复的。近期央行即将公布1月社融信贷数据,有部分消息表示1月信贷数据非常亮眼,短期带动了市场情绪,但这个情绪很不稳,注意控制仓位。

观点及建议:从当下来看,短期市场受数据乐观预期推动走强,进一步还需数据证实,以IM为代表的中小板块表现强于IH。

贵金属:两大持有成本窄幅震荡,金银均小幅收涨

【今日行情】金银全线收涨。AU2304收盘价为413.52,收涨0.23%;AG2306收盘价为5002,收涨0.14%。美元指数在103上方窄幅震荡,十年期美债收益率在3.6%上方窄幅震荡,短期对金银影响偏中性,关注后市走势。

【投资需求】在ETF持仓方面,2月8日全球最大黄金ETF—SPDR持仓增加0.28吨至921.10吨,全球最大白银ETF—SLV持仓增加100.11吨至15046.69吨。

【基本面】近期鲍威尔表示就业数据接连走强就有必要加息更多来使得通胀降温,但重申了通胀回落进程已经开始,昨晚多位美联储官员讲话也整体偏鹰,但目前来看,对市场的影响有限,但因本周有多位联储官员发言,不排除出现接连更鹰的可能性,警惕因此使得市场预期发生阶段性的调整。中长期美联储2月连续第二次放缓加息,加息幅度为25个基点,目前已基本到加息的尾声,金银趋势上是明朗的。

观点及建议:从上周五晚上的回调至今,金银整体下跌,市场很难从联储官员的公开信号传递中获得较强的反弹力量,短期市场还是在震荡休整,下周二的CPI数据将会成为重中之重。

炼焦煤:短期受微观基本面压制,中期终端需求不宜过分悲观

价格:今日05合约延续窄幅震荡运行,收于1845.5,山西中硫主焦仓单成本2135元/吨。

供应端:煤矿开工迅速回升,产地供应趋于宽松,部分矿点因前期出货不畅库存出现累积,出货压力稍显,其报价继续调整。近两日煤矿及洗煤厂出货较前期有所好转,线上竞拍成交延续涨跌互现态势。

需求端:随着下游焦企库存持续消耗,部分适量补库,市场交投活跃度增加。

进口蒙煤:甘其毛都口岸昨日通关926车,今日口岸矿方竞拍在即,市场关注度偏高,近期蒙煤发山西流向明显增多,贸易商情绪较为活跃,口岸蒙五原煤报价暂稳于1500-1550元/吨。

观点及建议:本周为春节过后的第二周,从今日的成材周度数据来看,环比上周表观消费有所好转,符合基本季节周期规律,螺纹产量延续回升,钢厂整体处于供需边际均双增的阶段。而如果从终端需求消失的节点也就是12月末一月初来对比,产量没有变化,而厂库和社库累积均翻倍,货权集中在上游,在终端需求未大面积启动前有所压制。而我们从1月份的一些前瞻指标可以看出,例如银行房地产非银融资同比大幅增长等方面,对于旺季真实需求仍有所期待,不宜过分悲观,但短期受微观层面压制。

螺纹钢:实际成交回升,期现价格出现反弹

价格:今日黑色系继续反弹,涨幅均在1%以上。螺纹钢2305合约收盘价4085元/吨,较上一交易日上涨63点,收涨1.57%。由于下游成交好转,今日现货价格明显回升。上海中天现货价4150元/吨,环比增加40元/吨。

供应端:本周螺纹钢产量246.11万吨,环比增加11.21万吨。钢厂继续处于节后复产周期,复产速度仍算中性。目前整体产量依旧处于偏低位置,短期供应端矛盾暂未积聚。

库存端:本周,库存继续处于累库周期,厂库、社库均出现累积。但随着下游需求出现好转,累库速度较上周出现放缓。厂库338.35万吨,环比增19.94万吨;社库884.82万吨,环比增89.9万吨。

需求端:本周表观需求量继续回升,达到136.27万吨,环比增加78.645万吨。虽然表需较同期仍处低位,但回升速度明显加快。近日,建材成交情况出现好转,市场交投情绪小幅回暖。昨日成交量达10.05万吨,较前一日增加3.16万吨。

总结:整体来看,与上周相比,本周基本面数据继续好转。供需双增,供应增量小于需求增量。库存累库幅度放缓。随着成交小幅回升,短期市场情绪有所恢复。

观点与建议:受成本支撑和成交小幅好转影响,螺纹钢近两日低位反弹。终端需求验证之前,螺纹钢仍难以走出趋势性行情。短期关注实际成交和下周终端复工数据。

原油:供给端短期扰动,原油强势反弹

期货市场,布油底部强势反弹,关注20日均线附近的支撑情况,国内SC2303合约涨超1%,收盘价554.8。

宏观方面:上周五晚间公布的美国1月非农数据大超预期,新增非农就业人口暴增51.7万人,为2022年7月以来最大增幅,失业率为3.4%,为53年低点。

供应:土耳其,叙利亚强震对周边港口、管道等石油天然气设施产生影响,目前土耳其一个重要港口停运。挪威50万桶油田因技术故障停止生产。欧盟同意对俄罗斯柴油出口实施100美元/桶的价格的上限。

需求:国内需求逐步恢复,汽柴油等消费逐步恢复。鲍威尔重申了对于通胀的预期,发言偏鸽派,市场预计加息速度将放缓,原油等大宗商品强势反弹。

库存端:截至2月3日,API原油库存降低218万桶,汽油库存上升526万桶,馏分油库存上升111万桶。截至2月3日,EIA原油库存增加242万桶,汽油增加501万桶,精炼油库存增加293万桶。

观点及建议:短期来看,供应端对原油的扰动带动了此次价格的企稳反弹,但从中长期来看依旧需要关注全球经济前景,也就是需求端的变动对价格的影响。短期我们预计原油价格或将震荡整理为主,供给扰动带来的影响预计告一段落。

甲醇: 成本端支撑不明显,甲醇震荡偏弱

期货市场,甲醇2305合约小幅上涨,收十字星,收盘价2650,关注40日均线附近的支撑情况。张家港地区参考价格2700-2710元/吨附近现汇出罐。

供应端:中国甲醇产量为152.25万吨,较上周减少0.89万吨,装置产能利用率为75.41%,环比-0.58%。

需求端:本周国内甲醇制烯烃装置产能利用率较上周走低。周内虽兴兴能源负荷稍有提升,青海盐湖周内重启,但大唐国际装置持续停车且内蒙古久泰装置负荷下降,其他装置均维持前期水平生产。

库存:本周甲醇港口库存小幅累库,内地库存去库明显,内地企业压力较小。港口主要关注伊朗今年两套165万吨的装置动态。

估值:甲醇上游煤炭季节性有走弱的迹象,甲醇利润有所修复;下游MTO利润不断收缩,限制甲醇价格上涨的空间。

观点及建议:甲醇目前的基本面趋于平衡,MTO装置目前利润欠佳,恢复较慢,关注传统需求春节后的启动。原油连续反弹两天,甲醇也一直处于震荡调整的原因就在于成本端煤炭价格持续弱势,甲醇成本支撑不明显。短期在成本偏弱的作用下,甲醇预计震荡偏弱为主。

棕榈油:MPOB报告发布在即,等待报告指引

棕榈油2305合约日内跌0.07%,收盘8008元/吨,广州市场棕榈油7950元/吨。

最新消息:2月USDA报告整体影响中性,美国豆油因供应高于预期下跌进一步拖累棕榈油。

供应:2月第一周马棕出口环比增加,棕榈油需求或逐渐好转;2月底前棕榈油仍处于季节性减产期,供应相对存在支撑;不过二季度随着更多外国劳工进入马来,加上季节性减产时间结束,棕榈油产量将进入恢复期。但印尼近期表示要限制棕榈油出口,或影响印尼棕油供应,关注政策的后续变动。

国际消息:供应增加原油期价持续下行,美联储继续收紧货币政策的国际宏观压力下,国际植物油市场整体偏弱运行,未能给国内植物油带来利多指引。

国内情况:春节期间全国重点零售和餐饮企业销售额同比增长6.8%,后市需求有回升预期,再加上学校开学,或提振小部分油脂需求。

总结:棕榈油自身基本面多空交织,上下行动能均不足。

观点及建议:短期处于区间震荡中,暂时观望等待报告指引。

豆粕:2月USDA报告指引有限,豆粕维持震荡整理

豆粕2305合约日内跌1.19%,收盘价3819元/吨,张家港市场豆粕4520元/吨。

最新消息:2月USDA报告影响偏中性,美豆方面的宽松被阿根廷的产量下调所抵消,2月底USDA将发布新作种植面积预期报告,本月供需报告通常调整空间也有限。阿根廷大豆生长关键期还未结束,降雨依旧扰动着其最后产量,不过当前减产预期已经被盘面所交易,后续如果阿根廷干旱没有更加严重的话,价格上行动力依旧有限;不过阿根廷天气炒作并未结束,美豆价格下方空间也不大,预计维持高位震荡。

产地原料端:阿根廷所仍饱受干旱威胁,近一半的大豆作物状况不佳或非常糟糕;且巴西大豆收割进度稍慢,天气升水仍在支撑美豆期价,不过美豆需求或随着巴西大豆的上市而转弱,从而压制大豆价格。

国内供应:美国及巴西大豆排船或装船进度较慢,一季度到港量会有减少,且春节过后中下游仍存在备货不足情况,豆粕累库现象或小幅好转;但巴西大豆丰产在即,进入巴西豆供应期时,伴随着大豆到港,国内供应压力或逐渐增大。

需求端:生猪产能端供应压力较大,猪肉价格回落,对豆粕需求暂无提振;且节后补货逐渐完成后,豆粕进入消费淡季,需求逐渐走弱。

总结:豆粕依旧维持近紧远松的供应格局,供应宽松的格局或将等到巴西大豆上市才逐渐兑现,短期暂时未迎来反转,预计维持高位震荡。

观点及建议:豆粕维持近紧远松格局,短期震荡整理思路对待。

标题:三立期货:股指全线收涨,金银小幅收涨,原油强势反弹(20230209收评)

地址:ucefmfe.cn/article/2063.html