2023-01-18

行情分析

三立期货:股指暂时观望,金银保守为主,原油震荡上行(20230118收评)

汇通财经APP讯——

【今日涨跌】四大期指涨跌互现。IH2301收盘价为2809.8,收跌0.73%;IF2301收盘价为4133.4,收跌0.26%;IC2301收盘价为6153.4,收涨0.13%;IM2301收盘价为6621.2,收涨0.17%。

【市场表现】今日市场窄幅震荡,上证综指守稳3200点。成交额继续下降至6000亿元关口,今日缩量712.1亿元至6360.81亿元。临近春节假期,内资逢高部分出场,外资继续看好市场,今日北上资金继续净买入47.35亿元。

【基本面】经济端,当下处于弱现实强预期阶段。12月经济数据整体好于预期,四季度GDP同比增长2.9%,全年GDP增速为3%,春节过后伴随着消费、房地产以及疫情相关影响的减弱,2023年经济景气度有望提升。而政策端继续发力,2023年财政政策继续发力,同时要加大稳健货币政策实施力度,这也就意味着流动性拐点未现,政策不退坡同时利好分子端和分母端。另一方面,在经过2022年的回调,整体市场处于估值低位,本就处于多头性价比较高的位置。因此,中期来看,我们看好股指在前半年的表现。短期的话,临近春节假期,整体资金会较为谨慎,不建议太过激进。

观点及建议:从目前来看,尽管市场情绪不差,但节前不建议太过激进。从市场风格来看,板块轮动加快,品种间套利建议暂时观望。

【今日行情】金银均收跌。AU2304收盘价为418.40,收跌0.13%;AG2306收盘价为5309,收跌0.23%。美元指数在102附近窄幅震荡,十年期美债收益率盘内跳水至3.4%,对短期金银支撑有所减弱,中期两大指数预计均将弱势运行,对金银以支撑为主。

【投资需求】在ETF持仓方面,1月17日全球最大黄金ETF—SPDR持仓减少2.9吨至909.24吨,全球最大白银ETF—SLV持仓减少95.86吨至14390.67吨。

【基本面】从大的趋势上来看,12月CPI数据超预期下降,加上近期多位官员开始表示支持2月加息25个基点,市场对于美联储2023年加息预期有所降温,整体金银中期向上趋势基本明朗。从短期来看,国际金价经过前期的大幅单边上涨,技术上存有回调休整预期。而国内金银跟随国际金银,加上国内春节假期来临,或将以震荡休整为主。

观点及建议:中期底部明朗。短期,国际金价经过前期的单边上涨或面临一定的休整,内盘沪金银或将受到一定的影响,加上春节假期将至,整体建议保守为主。

价格:今日05合约收于2877,港口仓单成本2851元/吨,焦炭市场暂稳运行。

需求端:随着春节假期临近,市场活跃度逐步降低,物流周转效率也相应下降,钢厂原料到货缓慢,短期补库积极性尚可,对继续打压焦价意愿减弱,

供应端:供应端开工略有收紧,而厂内出货有好转迹象,库存压力暂不明显,整体看焦炭供需结构逐步向好,

成本端:煤矿放假原料成本企稳,主流多看稳年前市场,后期仍需关注焦炭社会库存变化。

观点与建议:春节临近,市场贸易活动减少,真空期状态,供需均下滑,现货价格以稳为主,盘面交易预期为主,节前建议轻仓或空仓,从来年宏观角度看,整体涨势不变,注意交易节奏。

价格:螺纹钢2305合约自夜盘以来震荡上行,收盘价4165元/吨,收涨1.54%。现货端基本已经休市,上海中天现货价4140元/吨,较昨日暂稳。

供应端:春节将近,短流程钢厂基本处于放假停产状态。本周高炉吨钢利润小幅恢复,亏损收窄至-78元/吨左右。在利润修复下,高炉开工率或有小幅增加可能。但节前变动不会太大,整体产量持稳为主。

需求端:现货市场目前已正式进入有价无市阶段,下游工地已经陆续放假,贸易商陆续离场,终端需求进入常规性停滞周期。今年冬储价格偏高,贸易商冬储力度偏小,部分货源钢厂自储。目前钢厂库存压力并不算大,市场对节后需求释放仍有预期,情绪相对积极。

宏观方面:国务院副总理刘鹤在世界经济论坛2023年年会上表示,2023年中国经济将实现整体性好转,增速达到正常水平是大概率事件。房地产业是中国国民经济的支柱产业,从未来看,中国仍处于城市化较快发展阶段,巨大的需求潜力将为房地产业发展提供有力支撑。

观点与建议:现货端逐渐放假休市,对盘面影响偏小。房地产和宏观经济复苏预期仍是价格重要支撑。05合约在节前依旧处于强预期逻辑中,偏强趋势未改,高位震荡为主。短期仍需注意铁矿石监管和节前避险情绪带来的价格波动。

期货市场,布油在86美元整数关口附近震荡整理。国内SC2303合约大幅收涨,收盘价563.5。

宏观方面:国际货币基金组织(IMF)总裁格奥尔基耶娃表示,尽管乌克兰战争仍在继续,利率不断上升,但全球经济增长预计将在2023年触底反弹。美国12月消费者价格指数(CPI)环比下降0.1%,由于通胀放缓,市场预计美联储下次会议将仅加息25个基点且利率峰值将低于5%。欧元区11月工业生产环比增长1.0%,同比增长2.0%,预估为环比和同比均增长0.5%。

供应:EIA报告显示美国原油产量增长10万桶/日至1220万桶/日。IEA预测明年一季度俄罗斯原因供应或下降14%。因尼日利亚为打击石油盗窃行为部分扭转了长期的产量下滑局面,OPEC供应整体增长15万桶/日。

需求:最新的EIA库存数据表明汽柴油等成品油消费萎靡。石油输出国组织(OPEC)表示,由于中国放宽了新冠防疫限制,今年中国的石油需求将出现反弹,并推动全球增长,OPEC并对2023年世界经济前景表示乐观。OPEC在月度报告中预计,2023年全球石油需求将增加222万桶/日,或2.2%,与上个月的预测持平。OPEC预计中国的需求在2023年将增长51万桶/日。

库存端:截至1月6日,API原油库存增加1487万桶,汽油库存上升183万桶,馏分油库存上升109万桶。截至1月6日,EIA原油库存大增1896万桶,汽油增加411万桶,精炼油库存下降107万桶。

观点及建议:OPEC最新月报调高了中国的石油预期,短期原油预计在宏观偏暖的影响下,向上运行。我们建议震荡上行的思路对待,但原油波动较大,注意节奏的把握,国外地缘政治波动较大,节前建议轻仓过节。

期货市场,甲醇2305合约小幅收涨,收盘价2693。张家港地区参考价格2700-2720元/吨。

供应端:国内甲醇产量为151.70万吨,较上周减少2.42万吨,装置产能利用率为74.82%,环比跌1.58%。

需求端:MTO装置产能利用率较上周有所提升。周内宁波富德装置负荷稍有下降,但兴兴能源装置重启、南京诚志二期与恒有能源装置负荷稍有提升,其他装置均维持前期水平生产。传统需求表现没有亮点,除甲醛开工率春节的缘故,下滑之外,其余需求维持前期水平。

库存:甲醇港口库存继续累库,港口卸货速度良好,周期内船货主要以江浙区域到货为主。

观点及建议:目前甲醇主要受宏观和市场情绪的影响,基本面来看,下游需求端兴兴已经复工,供给端内地装置开工率不断提升,基本面短期的变动不大,对价格的指引作用不强。国内第一波疫情基本结束,下游消费有所回暖,全球经济也有所回暖,在宏观偏暖的影响下,向上运行。但由于原油受国外影响较大,假期波动较大,能化品种不建议节前持仓过节。

棕榈油2305合约日内涨1.00%,收盘7840元/吨;广州市场棕榈油7700元/吨。

最新消息:截止到2023年第2周末,国内棕榈油库存总量为85.7万吨,较上周的88.5万吨减少2.8万吨,降幅3.16%,连续第三周下降,刷新近一个半月低位。

供应:马来西亚出口数据减弱,但产量继续下降,减产预期相对存在支撑;不过二季度随着更多外国劳工进入马来,棕榈油产量将进入恢复期。

国际消息:全球最大棕榈油出口国印尼限制出口以及提振国内生物柴油消费的举动,将收紧全球植物油供应,而东南亚和南美产量下降也削减全球植物油供应。

国内情况:临近春节长假,节日需求恢复缓慢且低于预期,现货成交回落,需求提振有限。但是国内棕榈油库存第二周下降,进入去库阶段。

总结:棕榈油自身基本面提振有限,持续向上驱动不足,但供应担忧支撑市场,或维持宽幅震荡运行;但长期来看油脂供应呈增加趋势。

观点及建议:基本面有明显提振前,棕油持续向上动力不足,宽幅震荡思路对待为宜,节前不建议操作。

豆粕2305合约日内涨1.88%,收盘价3952元/吨,现货张家港43%蛋白豆粕4655元/吨

产地原料端:南美大豆题材降温、出口需求平淡,美豆价格较难突破前高;但美豆库存紧张,给盘面提供了强有力支撑,预计美豆高位震荡,进口成本仍有支撑。

国内供应:临近春节,油厂有放假计划,开机率或下降,豆粕累库现货或小幅好转。

需求端:生猪产能端供应压力较大,猪肉价格回落,对豆粕需求暂无提振;且节后豆粕进入消费淡季,需求逐渐走弱。

总结:国内供应端紧缺问题逐渐改善,但由于成本端存在供给担忧,豆粕依然维持高位运行;节后或迎来淡季,豆粕或有下降预期。

观点及建议:豆粕呈近强远弱格局,短期向下动力不足,建议节前观望为主。

股指期货:成交额降至6000亿元关口,上证综指守稳3200点

【今日涨跌】四大期指涨跌互现。IH2301收盘价为2809.8,收跌0.73%;IF2301收盘价为4133.4,收跌0.26%;IC2301收盘价为6153.4,收涨0.13%;IM2301收盘价为6621.2,收涨0.17%。

【市场表现】今日市场窄幅震荡,上证综指守稳3200点。成交额继续下降至6000亿元关口,今日缩量712.1亿元至6360.81亿元。临近春节假期,内资逢高部分出场,外资继续看好市场,今日北上资金继续净买入47.35亿元。

【基本面】经济端,当下处于弱现实强预期阶段。12月经济数据整体好于预期,四季度GDP同比增长2.9%,全年GDP增速为3%,春节过后伴随着消费、房地产以及疫情相关影响的减弱,2023年经济景气度有望提升。而政策端继续发力,2023年财政政策继续发力,同时要加大稳健货币政策实施力度,这也就意味着流动性拐点未现,政策不退坡同时利好分子端和分母端。另一方面,在经过2022年的回调,整体市场处于估值低位,本就处于多头性价比较高的位置。因此,中期来看,我们看好股指在前半年的表现。短期的话,临近春节假期,整体资金会较为谨慎,不建议太过激进。

观点及建议:从目前来看,尽管市场情绪不差,但节前不建议太过激进。从市场风格来看,板块轮动加快,品种间套利建议暂时观望。

贵金属:美指窄幅震荡,金银小幅收跌

【今日行情】金银均收跌。AU2304收盘价为418.40,收跌0.13%;AG2306收盘价为5309,收跌0.23%。美元指数在102附近窄幅震荡,十年期美债收益率盘内跳水至3.4%,对短期金银支撑有所减弱,中期两大指数预计均将弱势运行,对金银以支撑为主。

【投资需求】在ETF持仓方面,1月17日全球最大黄金ETF—SPDR持仓减少2.9吨至909.24吨,全球最大白银ETF—SLV持仓减少95.86吨至14390.67吨。

【基本面】从大的趋势上来看,12月CPI数据超预期下降,加上近期多位官员开始表示支持2月加息25个基点,市场对于美联储2023年加息预期有所降温,整体金银中期向上趋势基本明朗。从短期来看,国际金价经过前期的大幅单边上涨,技术上存有回调休整预期。而国内金银跟随国际金银,加上国内春节假期来临,或将以震荡休整为主。

观点及建议:中期底部明朗。短期,国际金价经过前期的单边上涨或面临一定的休整,内盘沪金银或将受到一定的影响,加上春节假期将至,整体建议保守为主。

焦炭:现货价格企稳预期明显,盘面涨势不改

价格:今日05合约收于2877,港口仓单成本2851元/吨,焦炭市场暂稳运行。

需求端:随着春节假期临近,市场活跃度逐步降低,物流周转效率也相应下降,钢厂原料到货缓慢,短期补库积极性尚可,对继续打压焦价意愿减弱,

供应端:供应端开工略有收紧,而厂内出货有好转迹象,库存压力暂不明显,整体看焦炭供需结构逐步向好,

成本端:煤矿放假原料成本企稳,主流多看稳年前市场,后期仍需关注焦炭社会库存变化。

观点与建议:春节临近,市场贸易活动减少,真空期状态,供需均下滑,现货价格以稳为主,盘面交易预期为主,节前建议轻仓或空仓,从来年宏观角度看,整体涨势不变,注意交易节奏。

螺纹钢:宏观情绪向好,期钢再次上行

价格:螺纹钢2305合约自夜盘以来震荡上行,收盘价4165元/吨,收涨1.54%。现货端基本已经休市,上海中天现货价4140元/吨,较昨日暂稳。

供应端:春节将近,短流程钢厂基本处于放假停产状态。本周高炉吨钢利润小幅恢复,亏损收窄至-78元/吨左右。在利润修复下,高炉开工率或有小幅增加可能。但节前变动不会太大,整体产量持稳为主。

需求端:现货市场目前已正式进入有价无市阶段,下游工地已经陆续放假,贸易商陆续离场,终端需求进入常规性停滞周期。今年冬储价格偏高,贸易商冬储力度偏小,部分货源钢厂自储。目前钢厂库存压力并不算大,市场对节后需求释放仍有预期,情绪相对积极。

宏观方面:国务院副总理刘鹤在世界经济论坛2023年年会上表示,2023年中国经济将实现整体性好转,增速达到正常水平是大概率事件。房地产业是中国国民经济的支柱产业,从未来看,中国仍处于城市化较快发展阶段,巨大的需求潜力将为房地产业发展提供有力支撑。

观点与建议:现货端逐渐放假休市,对盘面影响偏小。房地产和宏观经济复苏预期仍是价格重要支撑。05合约在节前依旧处于强预期逻辑中,偏强趋势未改,高位震荡为主。短期仍需注意铁矿石监管和节前避险情绪带来的价格波动。

原油:OPEC调高中国石油需求预期,原油震荡上行

期货市场,布油在86美元整数关口附近震荡整理。国内SC2303合约大幅收涨,收盘价563.5。

宏观方面:国际货币基金组织(IMF)总裁格奥尔基耶娃表示,尽管乌克兰战争仍在继续,利率不断上升,但全球经济增长预计将在2023年触底反弹。美国12月消费者价格指数(CPI)环比下降0.1%,由于通胀放缓,市场预计美联储下次会议将仅加息25个基点且利率峰值将低于5%。欧元区11月工业生产环比增长1.0%,同比增长2.0%,预估为环比和同比均增长0.5%。

供应:EIA报告显示美国原油产量增长10万桶/日至1220万桶/日。IEA预测明年一季度俄罗斯原因供应或下降14%。因尼日利亚为打击石油盗窃行为部分扭转了长期的产量下滑局面,OPEC供应整体增长15万桶/日。

需求:最新的EIA库存数据表明汽柴油等成品油消费萎靡。石油输出国组织(OPEC)表示,由于中国放宽了新冠防疫限制,今年中国的石油需求将出现反弹,并推动全球增长,OPEC并对2023年世界经济前景表示乐观。OPEC在月度报告中预计,2023年全球石油需求将增加222万桶/日,或2.2%,与上个月的预测持平。OPEC预计中国的需求在2023年将增长51万桶/日。

库存端:截至1月6日,API原油库存增加1487万桶,汽油库存上升183万桶,馏分油库存上升109万桶。截至1月6日,EIA原油库存大增1896万桶,汽油增加411万桶,精炼油库存下降107万桶。

观点及建议:OPEC最新月报调高了中国的石油预期,短期原油预计在宏观偏暖的影响下,向上运行。我们建议震荡上行的思路对待,但原油波动较大,注意节奏的把握,国外地缘政治波动较大,节前建议轻仓过节。

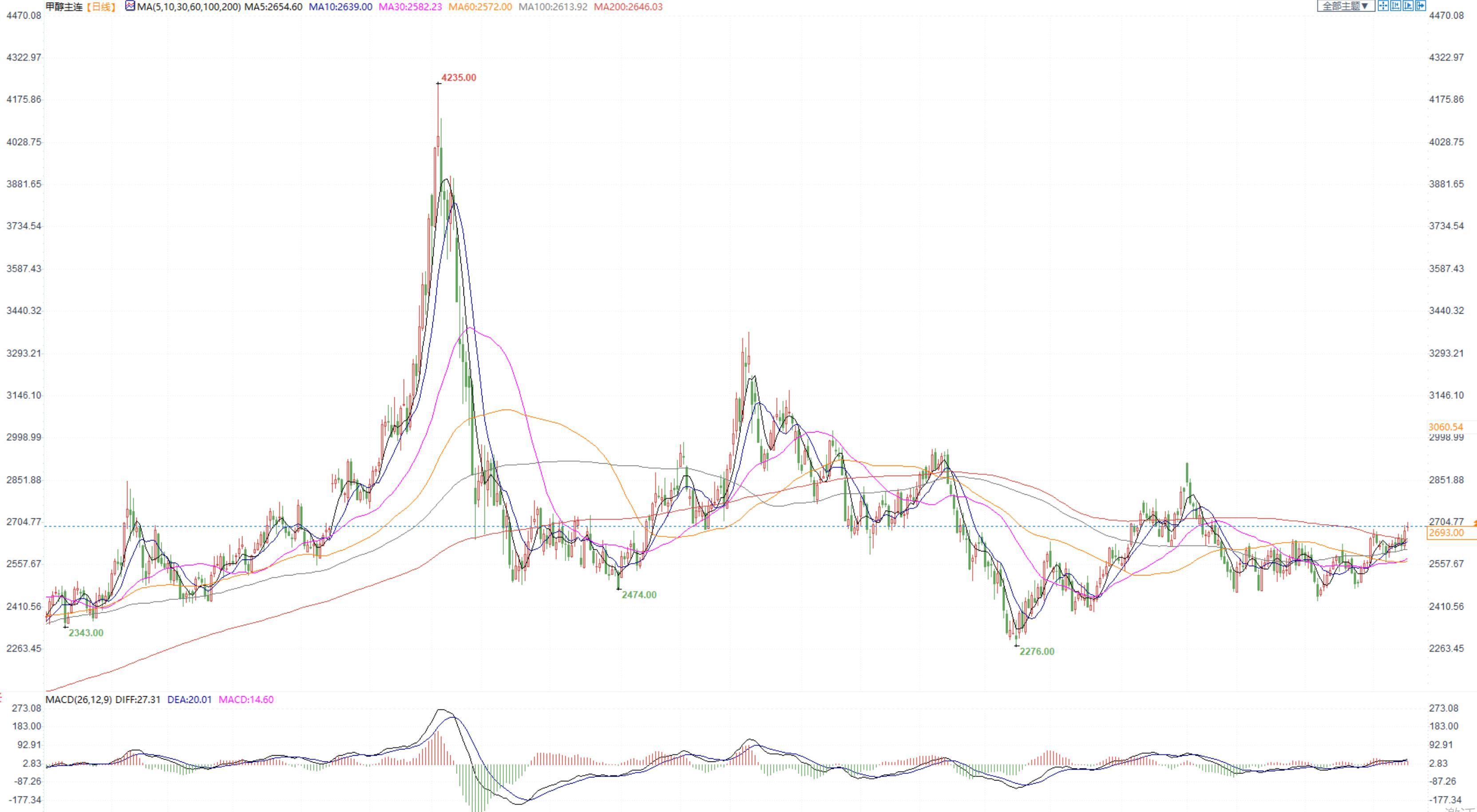

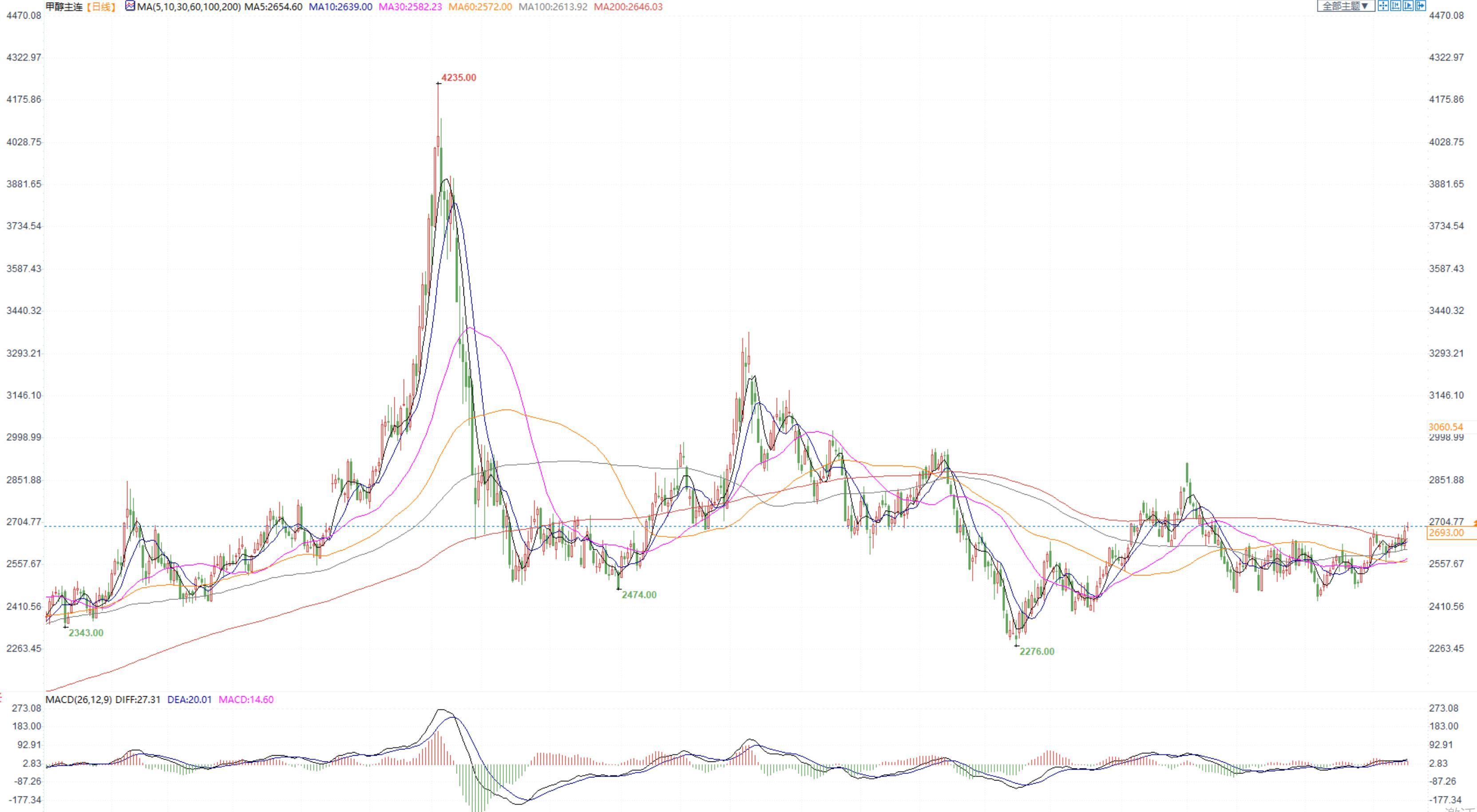

甲醇: 下游消费恢复,甲醇震荡上行

期货市场,甲醇2305合约小幅收涨,收盘价2693。张家港地区参考价格2700-2720元/吨。

供应端:国内甲醇产量为151.70万吨,较上周减少2.42万吨,装置产能利用率为74.82%,环比跌1.58%。

需求端:MTO装置产能利用率较上周有所提升。周内宁波富德装置负荷稍有下降,但兴兴能源装置重启、南京诚志二期与恒有能源装置负荷稍有提升,其他装置均维持前期水平生产。传统需求表现没有亮点,除甲醛开工率春节的缘故,下滑之外,其余需求维持前期水平。

库存:甲醇港口库存继续累库,港口卸货速度良好,周期内船货主要以江浙区域到货为主。

观点及建议:目前甲醇主要受宏观和市场情绪的影响,基本面来看,下游需求端兴兴已经复工,供给端内地装置开工率不断提升,基本面短期的变动不大,对价格的指引作用不强。国内第一波疫情基本结束,下游消费有所回暖,全球经济也有所回暖,在宏观偏暖的影响下,向上运行。但由于原油受国外影响较大,假期波动较大,能化品种不建议节前持仓过节。

棕榈油:基本面无明显驱动,谨慎观望为宜

棕榈油2305合约日内涨1.00%,收盘7840元/吨;广州市场棕榈油7700元/吨。

最新消息:截止到2023年第2周末,国内棕榈油库存总量为85.7万吨,较上周的88.5万吨减少2.8万吨,降幅3.16%,连续第三周下降,刷新近一个半月低位。

供应:马来西亚出口数据减弱,但产量继续下降,减产预期相对存在支撑;不过二季度随着更多外国劳工进入马来,棕榈油产量将进入恢复期。

国际消息:全球最大棕榈油出口国印尼限制出口以及提振国内生物柴油消费的举动,将收紧全球植物油供应,而东南亚和南美产量下降也削减全球植物油供应。

国内情况:临近春节长假,节日需求恢复缓慢且低于预期,现货成交回落,需求提振有限。但是国内棕榈油库存第二周下降,进入去库阶段。

总结:棕榈油自身基本面提振有限,持续向上驱动不足,但供应担忧支撑市场,或维持宽幅震荡运行;但长期来看油脂供应呈增加趋势。

观点及建议:基本面有明显提振前,棕油持续向上动力不足,宽幅震荡思路对待为宜,节前不建议操作。

豆粕:油厂停工+成本坚挺,豆粕近强远弱格局保持良好

豆粕2305合约日内涨1.88%,收盘价3952元/吨,现货张家港43%蛋白豆粕4655元/吨

产地原料端:南美大豆题材降温、出口需求平淡,美豆价格较难突破前高;但美豆库存紧张,给盘面提供了强有力支撑,预计美豆高位震荡,进口成本仍有支撑。

国内供应:临近春节,油厂有放假计划,开机率或下降,豆粕累库现货或小幅好转。

需求端:生猪产能端供应压力较大,猪肉价格回落,对豆粕需求暂无提振;且节后豆粕进入消费淡季,需求逐渐走弱。

总结:国内供应端紧缺问题逐渐改善,但由于成本端存在供给担忧,豆粕依然维持高位运行;节后或迎来淡季,豆粕或有下降预期。

观点及建议:豆粕呈近强远弱格局,短期向下动力不足,建议节前观望为主。

标题:三立期货:股指暂时观望,金银保守为主,原油震荡上行(20230118收评)

地址:ucefmfe.cn/article/1697.html