2022-12-28

行情分析

三立期货:股指震荡为主,金银重回震荡,棕榈宽幅震荡(20221228收评)

汇通财经APP讯——

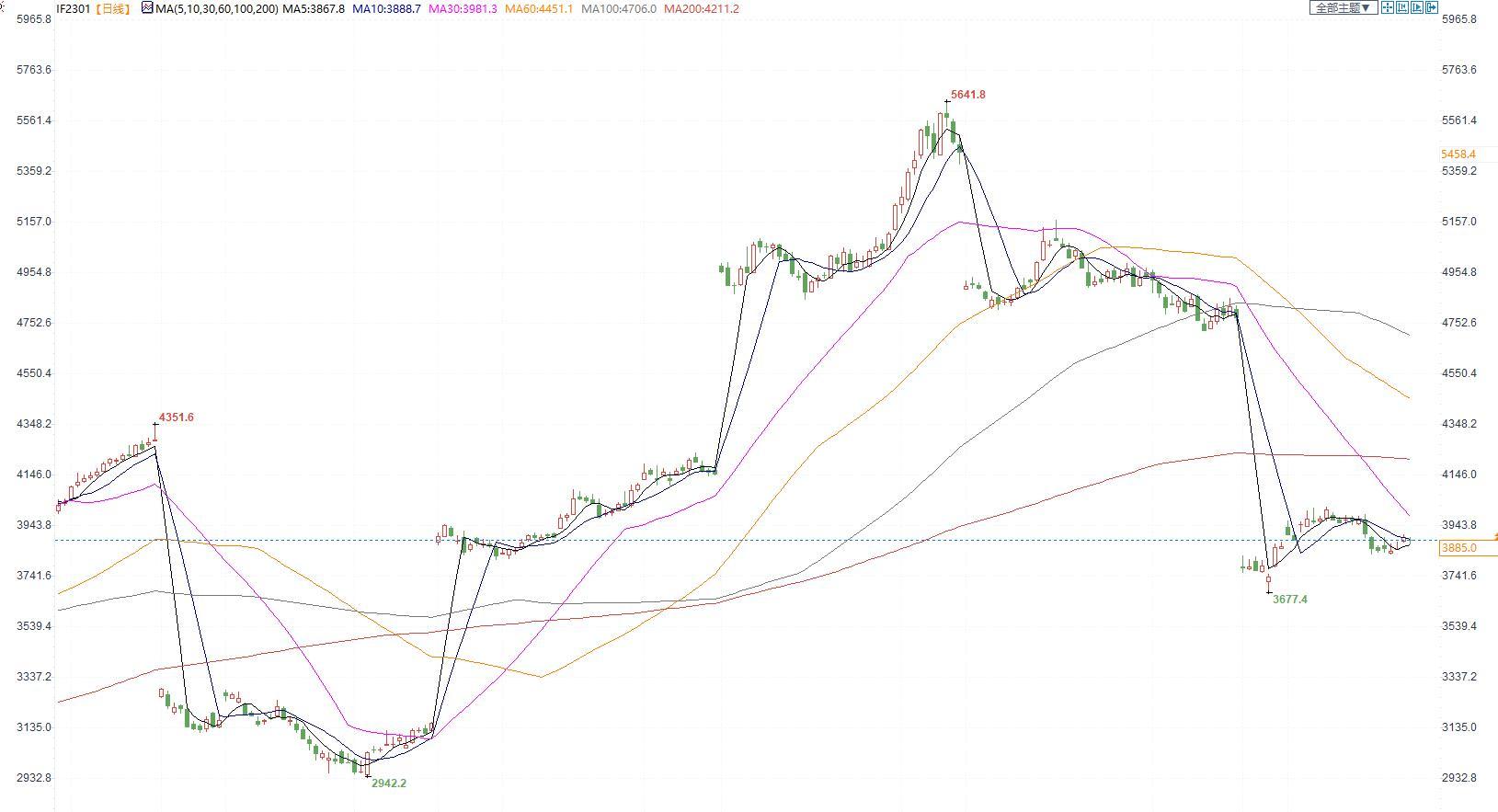

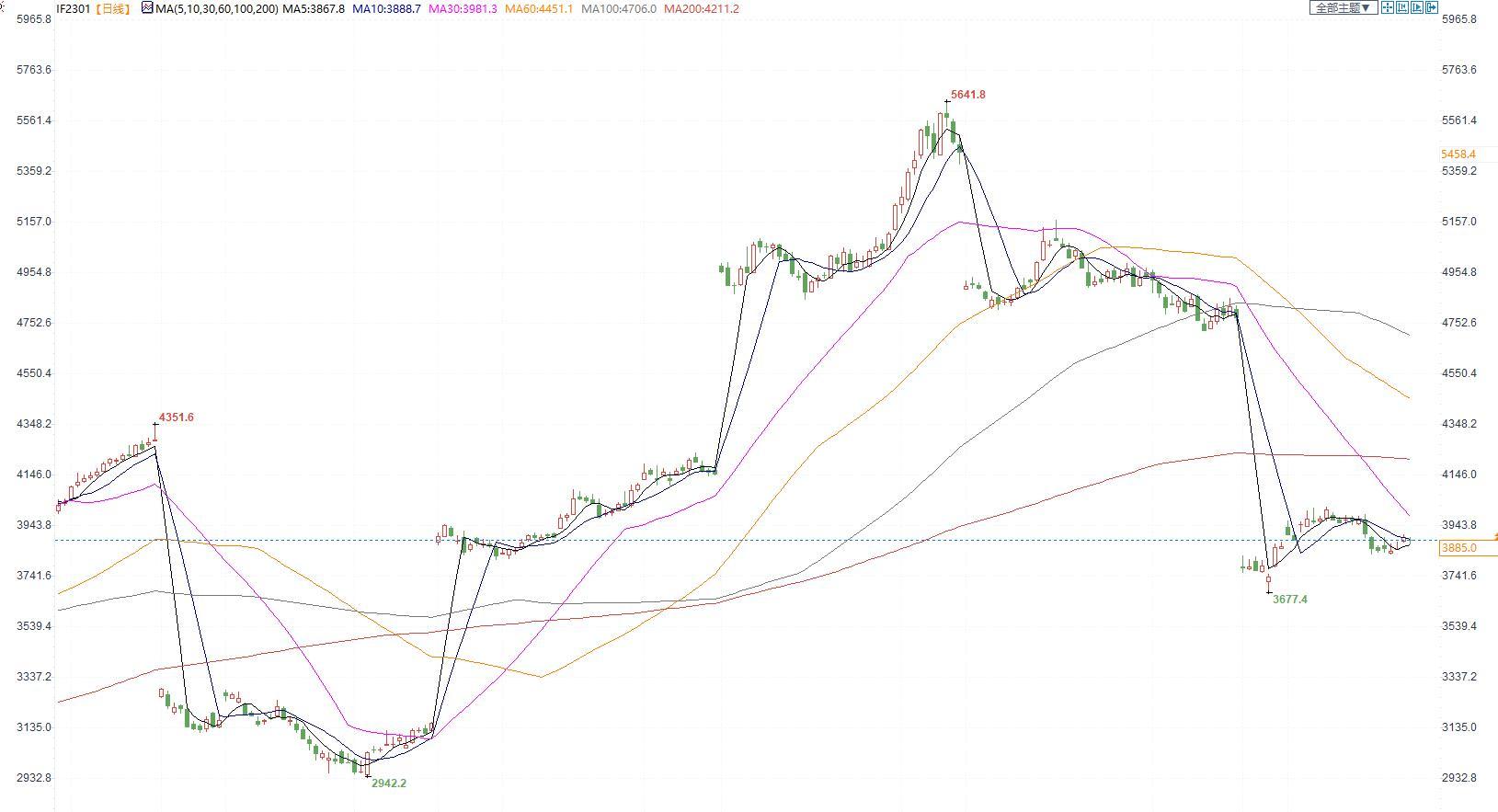

【今日涨跌】四大期指涨跌互现。IH2301收盘价为2647.4,收涨0.13%;IF2301收盘价为3885.0,收跌0.42%;IC2301收盘价为5882.4,收跌0.29%;IM2301收盘价为6293.4,收跌0.57%。

【市场表现】今日市场开盘跳水,其后震荡回升,以大盘股为主的IH表现相对更为强势。近4000只个股收跌,市场情绪依然不佳。成交额连续3个交易日维持在6000亿元关口,今日小幅缩量179.05亿元至6511.13亿元。今日沪深股通开始,北上资金净买入39.18亿元。

【基本面】第一,目前内外需均在走弱,11月经济数据均不及市场预期,比市场预期得要更差,经济下行压力很大,预计12月也不会非常乐观。第二,国内疫情防控政策全面调整后的阵痛使得现实仍旧偏弱,盘面很难出现较为强势的反弹力量。第三,12月的中央政治局会议和中央经济工作会议整体上增量信息不是很多,对于市场影响偏为利空。年末岁初的这个时候,尽管明年整体的预期偏强,下方存有支撑,但疫情防控政策全面优化使得现实偏弱,市场风险偏好难以全面反转。反弹的话,我们认为要看到进一步的政策出来或者要等到大家对疫情的敏感期过去,让需求恢复带来的景气度向好预期推动市场。

观点及建议:短期股指震荡为主,未看到明显的反弹力量,主要关注量能能否出现显著回升。从市场风格来看,预计IH仍将继续强于IM。

【今日行情】金银全线收涨。AU2302收盘价为408.60,收涨0.33%;AG2302收盘价为5356收涨0.21%。市场数据和资讯清淡,美元指数在104附近偏弱震荡,对短期金银支撑增强,中期也以支撑为主。但近期实际利率带动十年期美债收益率在默默走强,在一定程度上或对金银中期趋势形成一定压制。

【投资需求】在ETF持仓方面,12月27日全球最大黄金ETF—SPDR持仓增加5.5吨至918.51吨,全球最大白银ETF—SLV持仓减少15.74吨至14525.36吨。

【基本面】近期包括申请失业金人数、GDP等多个经济数据表现较为强劲,加剧市场对于美联储紧缩终点和持续时间的鹰派预期,短期金银未能突破震荡区间上沿的压力位,重回震荡。12月议息会议尚未看到美联储对降息松口,且强调对通胀目标的坚持,点阵图对于2023年的终端利率预期也升至5.0%-5.25%,明显高于9月点阵图所传递的加息终点,中期限制金银向上空间。

观点及建议:短期重回震荡,中期底部明朗观点未变,金银震荡中中枢有望逐渐上移。

价格:今日05合约收于2687,延续高位震荡运行,港口准一级仓单成本2967元/吨,焦炭市场暂稳运行。

供给端:随着连续提涨落地,焦企利润不断修复,支撑产地开工稳步回升,焦炭供需矛盾稍有缓解,

需求端:随着市场运力好转,钢厂近日到货也整体在好转,不过下游钢厂原料库存仍显偏低,补库进度缓慢,钢厂采购积极性较好,部分仍有催货的情况。整体看,焦炭市场在下游补库驱动下延续偏强态势,预计短期焦炭价格仍保持高位运行,后期市场仍需关注下游补库以及成材盈利情况。

港口:截止目前山东两港焦炭库存合计为167万吨,周环比增加3万吨,产地焦炭落实四轮涨价后市场情绪有所回落,部分参与者出现恐高心理,出货意愿加强,不过考虑到现阶段在下游补库需求支撑下焦炭基本面延续偏强,卖方报价较为坚挺,买卖价格有所背离,港口成交较为冷清,目前港口准一级冶金焦现汇含税报价在2730-2750元/吨,距离本月高点下降50元/吨左右。

观点与建议:近日盘面呈现高位震荡加钢矿强于双焦的走势,并没有走市场所显而易见的原料补库逻辑,而是进行盘面钢焦比的修复,整体矛盾凸显不够,盘面高位震荡运行为主。

价格:螺纹钢2305合约今日继续窄幅震荡,收盘价4050元/吨,小幅收涨0.27%。上海中天现货价4060元/吨,较昨日暂稳。

供应端:目前螺纹钢供应偏弱,上周产量继续下滑。由于钢厂利润不佳,淡季刚需偏弱的影响,钢厂提产动力不足,最近几周产量维持弱稳。而未来春节临近,常规检修和停产放假或将增多,供应仍有下滑的空间。

需求端:受天气转冷和疫情加重双重影响,需求明显转淡。上周表需大幅下滑,实际成交一度出现9.88万吨的低位,最近建材成交维持在11-13万吨左右,淡季特征相对明显。疫情反弹短期对市场仍具有冲击作用。而现货价格高位,一定程度也影响贸易商冬储意愿。短期需求方面提振动力相对有限。

总结:螺纹钢行情相对纠结。在未来宏观强预期在盘面充分交易之后,短期利好提振相对有限。基本面来看,目前淡季特征相对明显,供需双弱,库存开始逐步累积。短期需求季节性下滑和现实疫情冲击依旧压制盘面,而原料端成本和强预期仍对价格起到一定支撑作用。

观点与建议:弱现实压制仍在,但流畅行情依旧缺乏动力,螺纹钢短期盘整。

棕榈油2305合约日内涨1.29%,收盘8174元/吨;广州市场棕榈油8020元/吨。

最新消息:近日多城市人流量恢复较快,卫健委也宣布对新型冠状病毒感染实施“乙类乙管”,优化中外人员往来管理,取消入境后全员核酸检测和集中隔离。令市场对后期油脂需求复苏存在期待。

供应:东南亚进入减产季,马棕产量下滑,且马来近日洪水严重,棕榈油供应仍存在一定担忧。

国际消息:欧盟新法案阻止进口与森林砍伐有关的商品,欧盟棕榈油在生物柴油和食品中的份额将大幅下降;印尼将在2023年开始实施B35生物柴油计划,其分配量定为1315万千升,对棕榈油形成一定支撑;原油价格走高,国际市场宏观情绪回暖。

国内情况:国内棕榈油大量到港,库存压力较大,压制盘面价格,且冬季棕油消费较为平淡;防疫政策虽然放松,但各地阳性病例较多,国内餐饮业等恢复并不及预期,油脂需求依然提振不足,持续观察各地阳性病例达峰的情况。

总结:棕榈油自身基本面提振有限,但国务院宣布后续将不对入境进行核酸检测,市场预期中国需求或进一步复苏,油脂板块整体止跌反弹。不过由于自身利好有限,棕油持续向上驱动不足,或维持宽幅震荡运行。

观点及建议:基本面有明显提振前,棕油或较难维持反弹趋势,宽幅震荡思路对待为宜。

豆粕2305合约日内跌1.31%,收盘价3839元/吨,现货张家港43%蛋白豆粕4645元/吨

最新消息:巴西早播大豆开始收获,大部分产区天气良好;阿根廷阶段性降雨后将再迎干旱;美豆出口检验量略降,但商品普涨带动下CBOT大豆继续偏强运行。

产地供应端:目前中国对大豆买船兴趣不减,且阿根廷干旱风险加剧,南美大豆定产前,美豆依然维持高位。

国内供应:国内大豆到港补足,原料库存触底回升,随着油厂开机,豆粕整体紧张情绪缓解,豆粕现货价格小幅回落;且豆粕库存近日开始累库,供应压力逐渐加大。

需求端:底猪肉需求尚可,饲料需求维持刚性,且明年春节时间较早,下游企业备货提前开启;但临近年底,留意生猪大量出栏对豆粕需求造成的冲击。

其它因素:黑海协议虽然延长,但俄乌冲突下仍易扰动油脂油料市场。

总结:供应端紧缺问题逐渐改善,目前虽有需求和宏观利好,但旺季过后豆粕价格或随着成本的降低而逐渐下移。不过05合约价格重心较低,短期存在补涨可能。

观点及建议:国内供应紧张情绪逐渐缓解,但短期南美天气扰动仍存,美豆高位支撑市场,建议短期震荡思路对待。

股指期货:市场大小盘分化,仅IH小幅收涨

【今日涨跌】四大期指涨跌互现。IH2301收盘价为2647.4,收涨0.13%;IF2301收盘价为3885.0,收跌0.42%;IC2301收盘价为5882.4,收跌0.29%;IM2301收盘价为6293.4,收跌0.57%。

【市场表现】今日市场开盘跳水,其后震荡回升,以大盘股为主的IH表现相对更为强势。近4000只个股收跌,市场情绪依然不佳。成交额连续3个交易日维持在6000亿元关口,今日小幅缩量179.05亿元至6511.13亿元。今日沪深股通开始,北上资金净买入39.18亿元。

【基本面】第一,目前内外需均在走弱,11月经济数据均不及市场预期,比市场预期得要更差,经济下行压力很大,预计12月也不会非常乐观。第二,国内疫情防控政策全面调整后的阵痛使得现实仍旧偏弱,盘面很难出现较为强势的反弹力量。第三,12月的中央政治局会议和中央经济工作会议整体上增量信息不是很多,对于市场影响偏为利空。年末岁初的这个时候,尽管明年整体的预期偏强,下方存有支撑,但疫情防控政策全面优化使得现实偏弱,市场风险偏好难以全面反转。反弹的话,我们认为要看到进一步的政策出来或者要等到大家对疫情的敏感期过去,让需求恢复带来的景气度向好预期推动市场。

观点及建议:短期股指震荡为主,未看到明显的反弹力量,主要关注量能能否出现显著回升。从市场风格来看,预计IH仍将继续强于IM。

贵金属:实际利率默默走强,或对金银中期趋势形成一定压制

【今日行情】金银全线收涨。AU2302收盘价为408.60,收涨0.33%;AG2302收盘价为5356收涨0.21%。市场数据和资讯清淡,美元指数在104附近偏弱震荡,对短期金银支撑增强,中期也以支撑为主。但近期实际利率带动十年期美债收益率在默默走强,在一定程度上或对金银中期趋势形成一定压制。

【投资需求】在ETF持仓方面,12月27日全球最大黄金ETF—SPDR持仓增加5.5吨至918.51吨,全球最大白银ETF—SLV持仓减少15.74吨至14525.36吨。

【基本面】近期包括申请失业金人数、GDP等多个经济数据表现较为强劲,加剧市场对于美联储紧缩终点和持续时间的鹰派预期,短期金银未能突破震荡区间上沿的压力位,重回震荡。12月议息会议尚未看到美联储对降息松口,且强调对通胀目标的坚持,点阵图对于2023年的终端利率预期也升至5.0%-5.25%,明显高于9月点阵图所传递的加息终点,中期限制金银向上空间。

观点及建议:短期重回震荡,中期底部明朗观点未变,金银震荡中中枢有望逐渐上移。

焦炭:盘面钢焦比走阔,单边矛盾不突出

价格:今日05合约收于2687,延续高位震荡运行,港口准一级仓单成本2967元/吨,焦炭市场暂稳运行。

供给端:随着连续提涨落地,焦企利润不断修复,支撑产地开工稳步回升,焦炭供需矛盾稍有缓解,

需求端:随着市场运力好转,钢厂近日到货也整体在好转,不过下游钢厂原料库存仍显偏低,补库进度缓慢,钢厂采购积极性较好,部分仍有催货的情况。整体看,焦炭市场在下游补库驱动下延续偏强态势,预计短期焦炭价格仍保持高位运行,后期市场仍需关注下游补库以及成材盈利情况。

港口:截止目前山东两港焦炭库存合计为167万吨,周环比增加3万吨,产地焦炭落实四轮涨价后市场情绪有所回落,部分参与者出现恐高心理,出货意愿加强,不过考虑到现阶段在下游补库需求支撑下焦炭基本面延续偏强,卖方报价较为坚挺,买卖价格有所背离,港口成交较为冷清,目前港口准一级冶金焦现汇含税报价在2730-2750元/吨,距离本月高点下降50元/吨左右。

观点与建议:近日盘面呈现高位震荡加钢矿强于双焦的走势,并没有走市场所显而易见的原料补库逻辑,而是进行盘面钢焦比的修复,整体矛盾凸显不够,盘面高位震荡运行为主。

螺纹钢:流畅行情缺乏动力,期螺短期盘整

价格:螺纹钢2305合约今日继续窄幅震荡,收盘价4050元/吨,小幅收涨0.27%。上海中天现货价4060元/吨,较昨日暂稳。

供应端:目前螺纹钢供应偏弱,上周产量继续下滑。由于钢厂利润不佳,淡季刚需偏弱的影响,钢厂提产动力不足,最近几周产量维持弱稳。而未来春节临近,常规检修和停产放假或将增多,供应仍有下滑的空间。

需求端:受天气转冷和疫情加重双重影响,需求明显转淡。上周表需大幅下滑,实际成交一度出现9.88万吨的低位,最近建材成交维持在11-13万吨左右,淡季特征相对明显。疫情反弹短期对市场仍具有冲击作用。而现货价格高位,一定程度也影响贸易商冬储意愿。短期需求方面提振动力相对有限。

总结:螺纹钢行情相对纠结。在未来宏观强预期在盘面充分交易之后,短期利好提振相对有限。基本面来看,目前淡季特征相对明显,供需双弱,库存开始逐步累积。短期需求季节性下滑和现实疫情冲击依旧压制盘面,而原料端成本和强预期仍对价格起到一定支撑作用。

观点与建议:弱现实压制仍在,但流畅行情依旧缺乏动力,螺纹钢短期盘整。

棕榈油:预期中国需求复苏,棕油随外盘小幅上行

棕榈油2305合约日内涨1.29%,收盘8174元/吨;广州市场棕榈油8020元/吨。

最新消息:近日多城市人流量恢复较快,卫健委也宣布对新型冠状病毒感染实施“乙类乙管”,优化中外人员往来管理,取消入境后全员核酸检测和集中隔离。令市场对后期油脂需求复苏存在期待。

供应:东南亚进入减产季,马棕产量下滑,且马来近日洪水严重,棕榈油供应仍存在一定担忧。

国际消息:欧盟新法案阻止进口与森林砍伐有关的商品,欧盟棕榈油在生物柴油和食品中的份额将大幅下降;印尼将在2023年开始实施B35生物柴油计划,其分配量定为1315万千升,对棕榈油形成一定支撑;原油价格走高,国际市场宏观情绪回暖。

国内情况:国内棕榈油大量到港,库存压力较大,压制盘面价格,且冬季棕油消费较为平淡;防疫政策虽然放松,但各地阳性病例较多,国内餐饮业等恢复并不及预期,油脂需求依然提振不足,持续观察各地阳性病例达峰的情况。

总结:棕榈油自身基本面提振有限,但国务院宣布后续将不对入境进行核酸检测,市场预期中国需求或进一步复苏,油脂板块整体止跌反弹。不过由于自身利好有限,棕油持续向上驱动不足,或维持宽幅震荡运行。

观点及建议:基本面有明显提振前,棕油或较难维持反弹趋势,宽幅震荡思路对待为宜。

豆粕:美豆站上1500美分,豆粕并未追随美豆涨势

豆粕2305合约日内跌1.31%,收盘价3839元/吨,现货张家港43%蛋白豆粕4645元/吨

最新消息:巴西早播大豆开始收获,大部分产区天气良好;阿根廷阶段性降雨后将再迎干旱;美豆出口检验量略降,但商品普涨带动下CBOT大豆继续偏强运行。

产地供应端:目前中国对大豆买船兴趣不减,且阿根廷干旱风险加剧,南美大豆定产前,美豆依然维持高位。

国内供应:国内大豆到港补足,原料库存触底回升,随着油厂开机,豆粕整体紧张情绪缓解,豆粕现货价格小幅回落;且豆粕库存近日开始累库,供应压力逐渐加大。

需求端:底猪肉需求尚可,饲料需求维持刚性,且明年春节时间较早,下游企业备货提前开启;但临近年底,留意生猪大量出栏对豆粕需求造成的冲击。

其它因素:黑海协议虽然延长,但俄乌冲突下仍易扰动油脂油料市场。

总结:供应端紧缺问题逐渐改善,目前虽有需求和宏观利好,但旺季过后豆粕价格或随着成本的降低而逐渐下移。不过05合约价格重心较低,短期存在补涨可能。

观点及建议:国内供应紧张情绪逐渐缓解,但短期南美天气扰动仍存,美豆高位支撑市场,建议短期震荡思路对待。

标题:三立期货:股指震荡为主,金银重回震荡,棕榈宽幅震荡(20221228收评)

地址:ucefmfe.cn/article/1323.html